Private equity in context

Over the past decade, private equity assets under management have surged from USD 2 trillion in 2014 to more than USD 9 trillion by mid-2024. Pension funds and endowments have raised allocations significantly, inspired by models such as Yale’s, where exposure to venture capital, buyouts, and private real estate often reaches 29%.

The two dominant strategies are leveraged buyouts and venture capital. Buyouts focus on smaller firms at attractive valuations, often highly leveraged and with profitability challenges. Venture capital backs young, high-growth firms with substantial R&D spending, typically at higher valuations.

Private equity investors generally enjoy closer alignment with management than public shareholders, Huij and Kyosev explain, reducing agency costs such as excessive pay or empire building. This alignment, combined with the ability to restructure companies and implement operational improvements, explains much of private equity’s appeal.

Returns and challenges

Private equity has delivered annualized returns of around 15% since 1991, a premium of roughly 6% compared to global public markets. Buyout strategies saw peaks of 8% in the late 1990s and mid-2000s, while venture capital delivered annual premiums as high as 25% before the dotcom crash. Beyond returns, diversification benefits stem from leverage, strategic barriers to entry, and active ownership.

However, as Huij and Kyosev point out, investors must contend with several challenges:

Dry powder: Committed but undeployed capital still incurs fees.

High costs: Management fees of around 2% and performance carry of 20% are common.

Liquidity constraints: Exits through IPOs or private sales are uncertain and time-consuming.

Sustainability data gaps: Limited reporting makes it difficult to track portfolio-level impact.

Acceda a las perspectivas más recientes

Suscríbase a nuestro newsletter para recibir información actualizada sobre inversiones y análisis de expertos.

Can public markets replicate private equity?

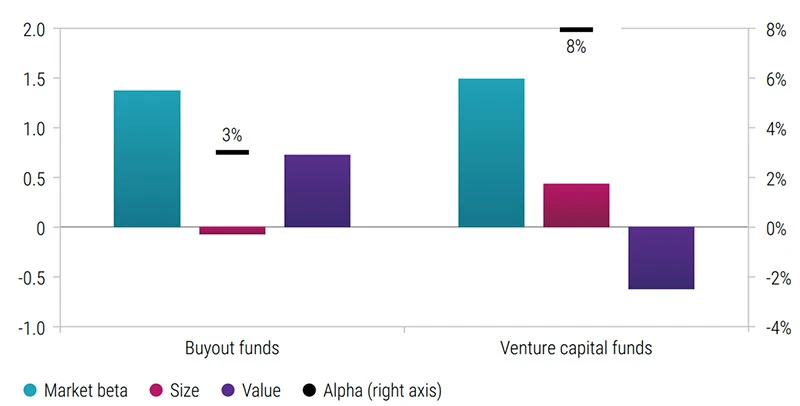

Extensive research suggests that private equity returns largely reflect exposure to public equity factors. Buyout funds typically show high market beta and a tilt toward value, while venture capital exhibits high market exposure and a strong growth tilt.

Even after adjusting for factor exposures, residual alpha remains – about 3% annually for buyouts and 8% for venture capital. Nonetheless, Huij and Kyosev argue that replication strategies targeting these exposures in public equities can approximate private equity-like returns, with the added benefits of liquidity, lower costs, and transparency.

Figure 1: Exposures of private equity

Past performance is no guarantee for future returns. The value of your investment may fluctuate. Source: Robeco (June 2025 and Ang et al (2014).

Robeco’s liquid alternative

Building on its systematic investing expertise and active ownership capabilities, Robeco has developed a liquid strategy to replicate private equity characteristics in public equities. The process involves first defining the universe, starting with over 10,000 companies, screened for liquidity. Then factor tilts are applied. Buyout proxies emphasize leverage and share buybacks, while venture capital proxies focus on earnings growth and R&D.

Portfolio construction follows, during which weights are optimized to mirror private equity exposures. Sustainability is integrated by applying proprietary SDG scores and engagement insights to improve governance and climate alignment.

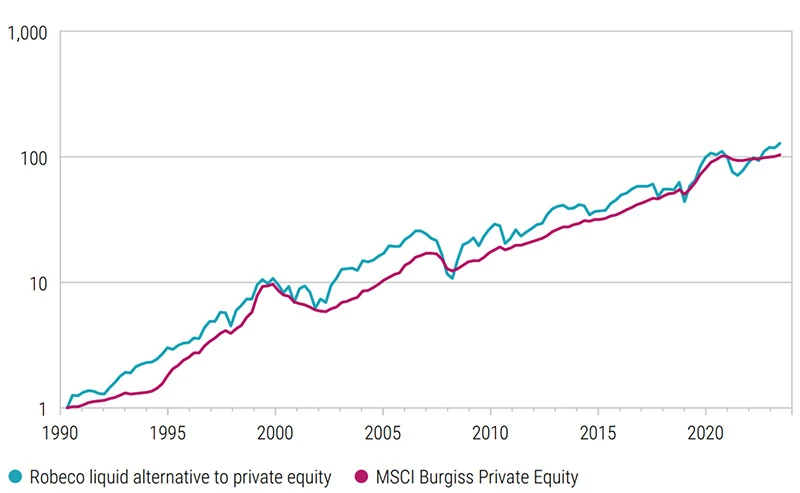

As Huij and Kyosev demonstrate, this systematic approach has delivered simulated performance broadly in line with the MSCI Burgiss private equity benchmark. While reported private equity returns appear smoother due to infrequent NAV updates, research shows that ‘unsmoothed’ results exhibit volatilities closer to those of Robeco’s replicating strategy.

Figure 2: Cumulative returns in portfolio simulations

Simulated past performance is no guarantee of future results. For illustrative purposes only. Source: Robeco, based on portfolio simulation, cumulative return in USD, gross dividends reinvested, Developed markets, Q1 1991-Q3 2024, logarithmic scale. MSCI Burgiss returns are based on MSCI Global Private Equity Closed-End Fund Index (Unfrozen; USD). The performance shown is based on a simulated and hypothetical (back-tested) data and may suffer from the benefit of hindsight. Although Robeco is prudent in its assumptions for simulations, no representation is made that the index will achieve results similar to those shown and actual performance results may deviate significantly.

Sustainability and engagement benefits

Public markets provide a broad investment pool and rich sustainability data, enabling portfolios to be tilted toward positive SDG alignment while underweighting negatively scored companies. This aligns particularly well with venture-style exposure to innovative firms.

Robeco’s strategy also emphasizes active ownership. Engagement with portfolio companies addresses sustainability, governance, and human capital – reflecting the close involvement typical in private equity but applied within listed markets.

Conclusion

Private equity offers attractive return potential but is costly, illiquid, and often lacking in sustainability transparency. Replication in public equities enables investors to capture much of the premium while improving liquidity, lowering fees, and integrating sustainability.

Robeco’s innovative research aims to capture the full alpha by combining academic knowledge, portfolio construction expertise, and proprietary voting and engagement data. The goal is to deliver private equity-like returns but with the benefits of public equity – high liquidity, lower costs, and sustainability integration.

This article is an excerpt of a special topic in our five-year outlook.